医疗服务创投的关键中场:直道尽,弯道现 | 分享·研报

本文将告诉您:

1. 资本寒冬大全景下的投融资数据近景如何?“寒冬”之下,是否也有“暖流”?

2. 医疗服务领域的创与投,在过去6年间经过了哪些阶段?

3. 为什么说医疗服务领域创业进入了“弯道赛”的关键节点?这个领域面临什么样的挑战?

4. 当前投资人重新审视医疗服务创业项目,有哪些关注点?

寒冬来得比预想的更迅猛,看起来也会比预想的更持久。如果说在2018年下半年行业发出的关于“资本寒冬”的阵阵哀嚎,还多少带着“只要我们喊得够大声,事情未必会那么坏”的起哄和侥幸心态,那么进入2019年初秋,当呼喊的声音都渐弱下去,大家才似乎在万籁俱寂中真正感受到了冷意。

医疗服务领域成为重灾区。面对泛资金紧缩,新药研发、生物技术等板块,至少还迎来了港交所和科创板上市通道拓宽、药监局加速审批、放开接受境外临床试验数据等重磅佳讯,即使是4+7采购政策双刃剑,也从另一个层面为具有“跟进式”创新能力和成本优势的本土企业带来机会。

利好对冲下,生物医药板块反而成为资本集聚地;相比之下,医疗服务板块更显落寞:一方面,缺乏强有力的新政策递进,另一方面,其慢工细活的发展节奏,面对寒冬下LP对退出可见度的更高要求,常令GP陷入尴尬。直接的结果是,2018年底以来医疗服务领域的投资交易,寥寥可数。

医疗服务创投是否进入死局?答案当然为否。两个基本认知:

01:

“寒冬”应当是个中性词:充分预判和提前储备下,可为蜜糖;盲目乐观、措手不及,则为砒霜。终究还是考验创业者和投资人的前瞻性,有人避之不及,有人求之不得。只要时间轴够长,所有低谷都是机会。

真正的问题是,如何借力发力,以及如何延长自身的存续时间轴,等到兑现机会的时点。

02:

判断医疗服务市场机会,永远只有一个问题值得回答:是否仍有巨大的、未被满足的、且将长期难以被公立体系满足的医疗服务需求?只要这个问题的答案为正,投资医疗服务的“势”就不会逆转,且其抗周期性将经历真实的周期考验而更加凸显;

而在“道”与“术”层面,正应借助外部环境压力,推动创始人和投资人自省、调整、优化,倒逼使其增长动力从求诸于外(政策红利、融资支撑、外延性扩张)转向求诸于内(定位、获客、医疗服务内功、整合与领导力)。

就以上两个话题,本文试着讨论:“资本寒冬”大全景下的更具体指标走向,理解所谓“寒冷”,可能不过是“热度”的转移;经过2014-2018年的上半场“直道赛”,医疗服务创业项目普遍遭遇的增长瓶颈,以及进入中场“弯道赛”后的演进可能。

VC募资困难自2018年加剧,但影响并不均衡:人民币基金、中小新基金遇冷,美元基金、头部基金上扬

相比全球整体经济增速放缓和摩擦加剧对于资金环境的渐进式影响,国内资管新规的出台,对于本地基金、尤其是人民币基金募资难度的加剧,有着更加立竿见影的作用力。

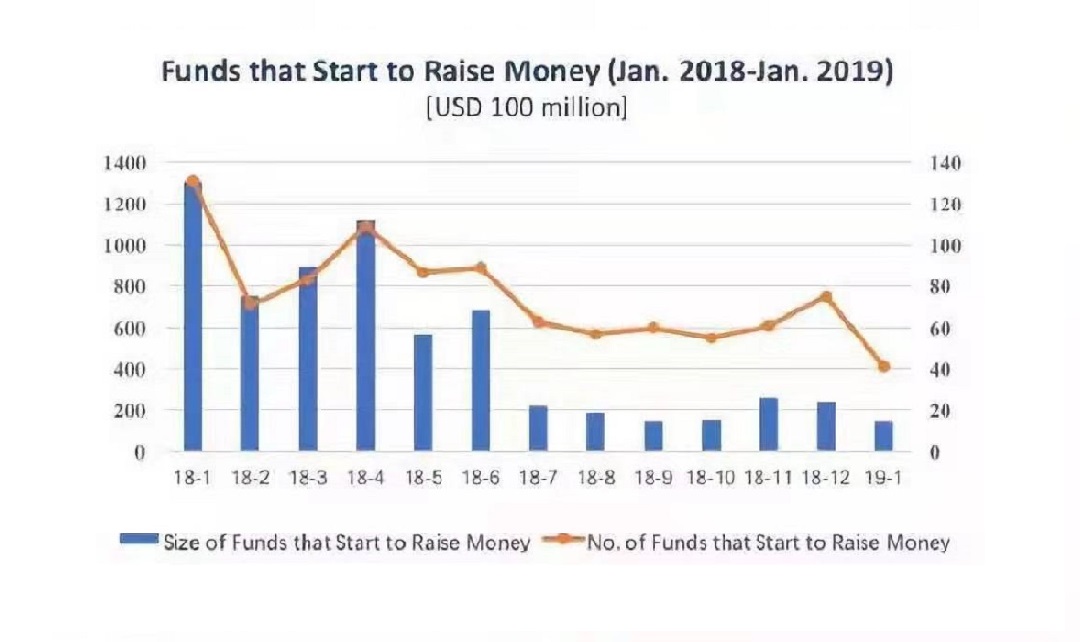

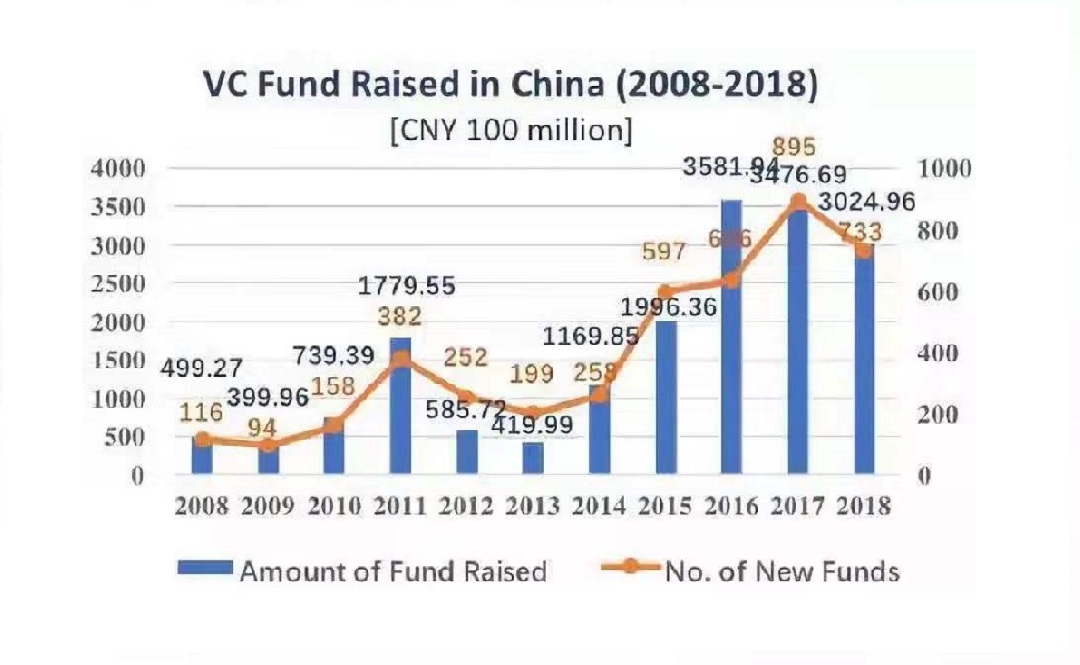

资管新规在2018年2季度出台,原本正热闹非凡的VC创业潮瞬间冷却,5-7月间,启动募资的新设基金数量开始断崖式下跌。最终,2018年全年的募资规模较2017年下降了13%。但同时,值得注意的一个数据变化是,2018年单支基金的平均募资规模却较2017年提升了12.6%。直观的解读是,趋冷环境下,LP们也更加保守地将钱集中投向了业绩更稳健、经验更丰富的成熟基金,使得VC行业也显露出创业市场中常见的头部效应。

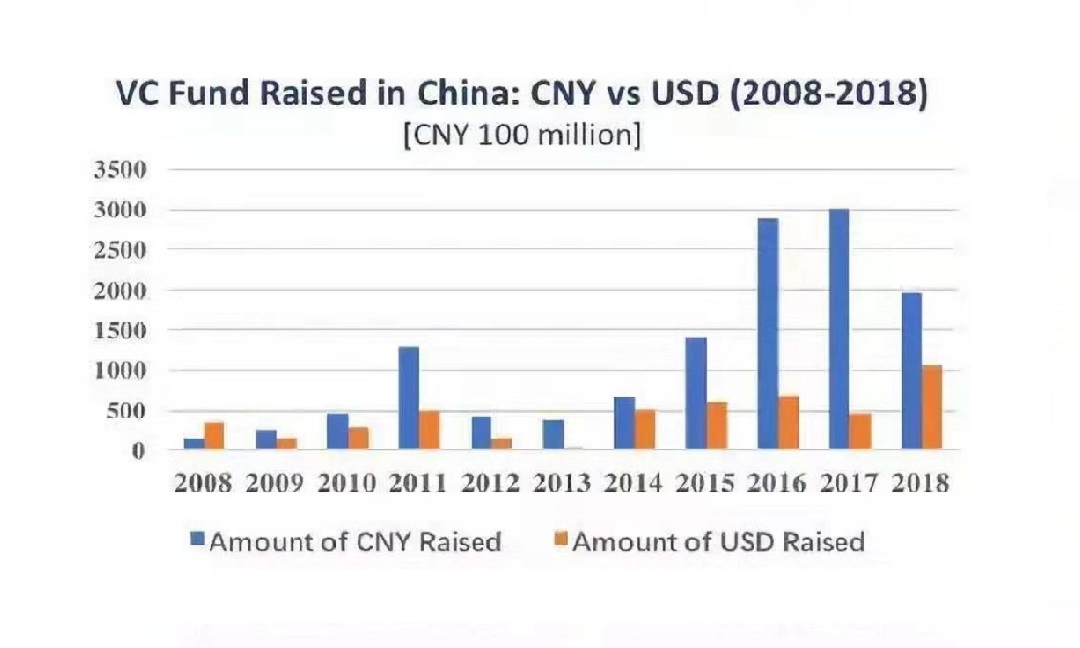

由于前述同样原因,人民币募资遭遇了较美元更大的困难,有能力的GP也顺势将精力和基金规划更多地向美元募资迁移,使得当年的人民币和美元募资规模呈现出显著的此消彼长。对下游的连带影响,可能是具备境外架构、开放美元募资的创业项目,相应地拥有更多灵活性和选择。

医疗投资端体量并未相应缩水,逆周期避险+滞后效应都是可能原因

医疗投资端体量并未相应缩水,逆周期避险+滞后效应都是可能原因

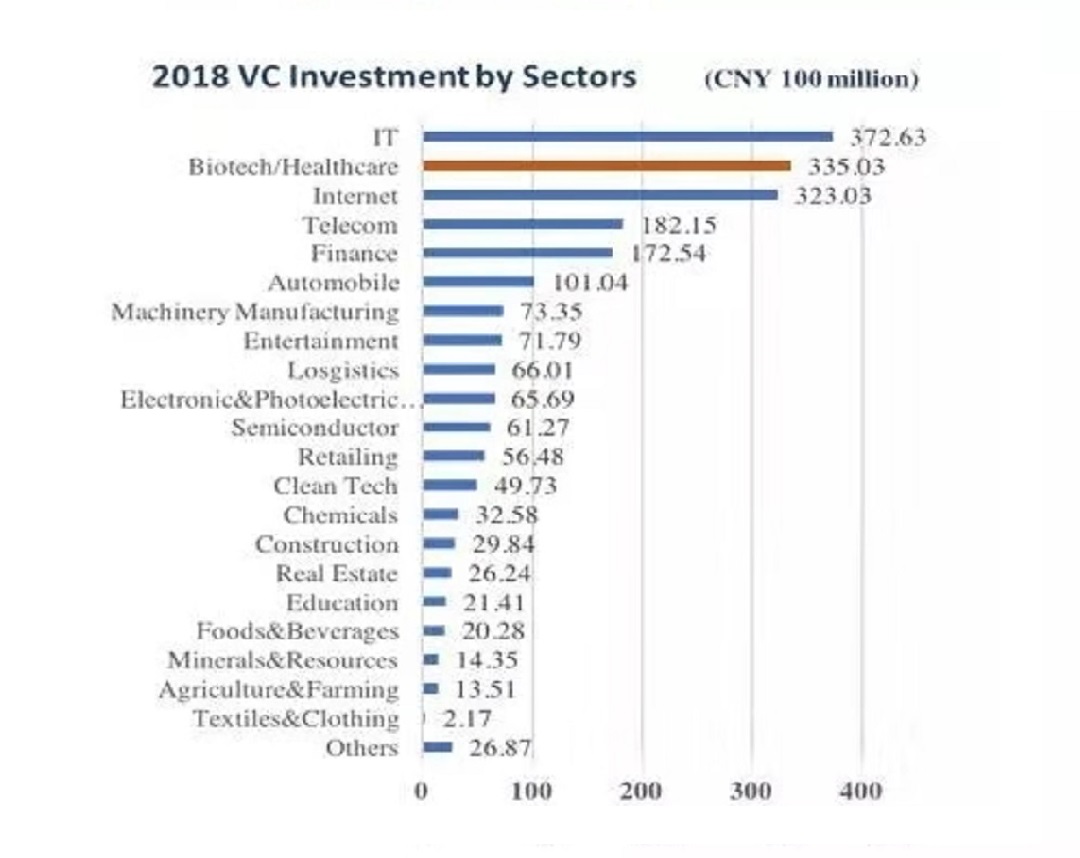

资金入口端整体收紧,出口端却是各有凉热。下面的数据可能给医疗领域创业者一些安慰:2018年,医疗领域仍是国内投资最为活跃的绝对前三名板块之一,仅次于信息科技。而横向来看,2018年的国内医疗领域投资总体量相比2017年,也是不降反增,创出新高。

数据再一次印证,得益于独特的刚需属性,医疗投资的抗经济周期特点在宏观环境大幅波动时更显突出,无论是业务基本面的真实增长,还是对寻求避险和对冲的资金的吸引力,都有能力跑赢大盘。

因此,当医疗创业者唏嘘环境变差时,扭头看看其他与经济或货币周期性更同步的行业里的兄弟们,或许会觉得,自己的日子已经不算太难。

当然,2018年医疗领域投资体量的增长,也有一部分来自于存量基金的投资惯性。正如行业感受到的,资金面收紧的影响,在2019年才真正大面积地显现出来。

一叶知秋,敏锐的创业者在2018年上半年感受到一丝凉意时,可能已经着手为2019-2020的寒潮筑仓积粮;而到了2019年中遇到实际的融资或现金流挫折,才开始掉头转向的舵手,则有极大可能触礁搁浅。

总量不减,但结构变化:医疗领域投资热度从早期向中后期转移

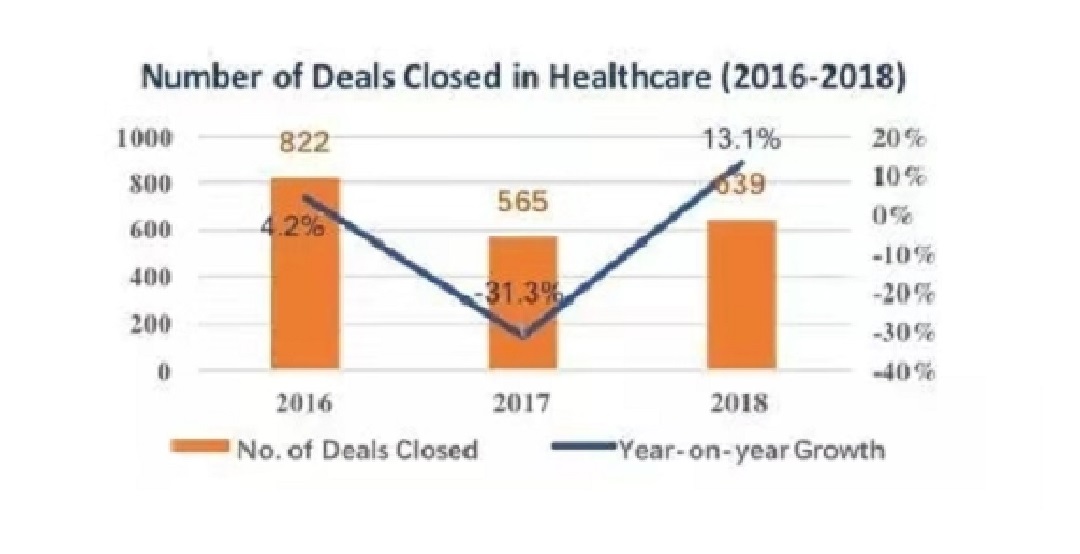

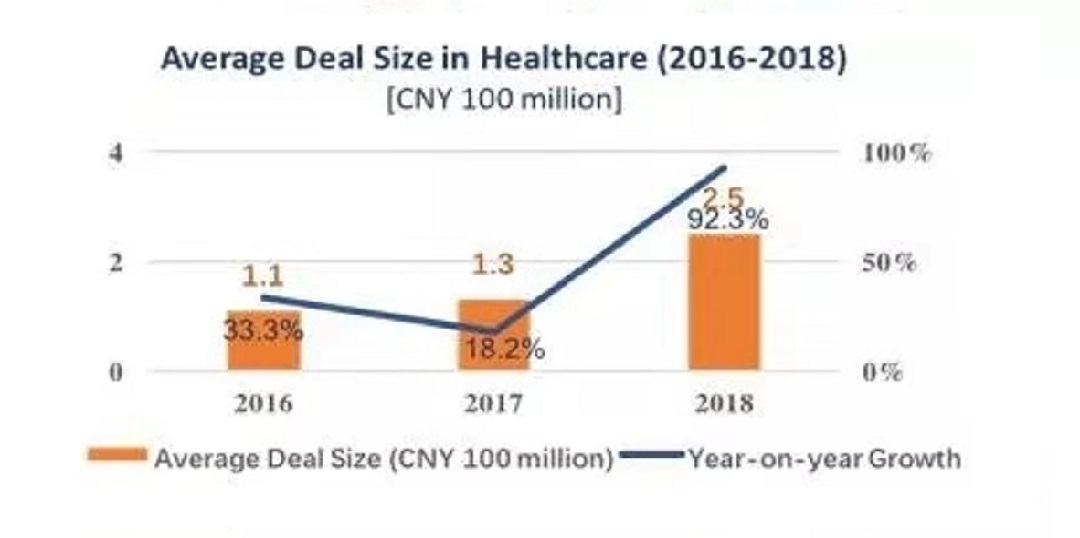

把2018年医疗领域投资总量的两个乘数再拆解开来,又是一组有意思的对照:融资交易的数量趋于减少,略高于2017年而显著低于2016年,但单个项目的平均融资金额却大幅上升,几乎较2017年翻倍。

又是一幅“头部效应”图景——随着资金趋于避险,以及2014年前后涌现的一大批创业项目、赛道整体向发展中后期迁移,投资人也更倾向于下注有一定积累的头部赛手,而对早期项目更为挑剔。

我们收集的业内融资轮次数据也符合这一推断:2018年相较2017年,C轮以上融资交易从数量和金额上都有大幅增长,尤其是总体交易金额,C轮、D轮和战略投资的数据都在2017年基础上呈现了至少翻倍的增幅。

关于投资阶段热度的转移,延展开来,或许可以探讨一下所谓融资节奏的把握。投资的成功要素,我想可以简单归结于两点:趋势、时点。投对方向只是必要条件,在合适的时点投对方向才有意义。

因此,投资机构沿着一个细分行业兴起、回落、重塑的发展脉络,在不同时点上表现出对不同阶段项目的偏好或摒弃,是具有合理性且一定程度上可预判的。

其中也许有投资机构从众、追热点的因素,但从创业者的实操角度,投资“热点”的存在,从客观上确实为踩点准确的企业在获得融资、抢占赛道、加速发展方面加大了概率,擅于理解和把握这一节奏的创始人,也更有机会获得舒服的发展窗口期和更长的跑道。

不拘一格、出奇制胜、自带节奏的枭雄固然存在,但对大部分创始人,“跟对节奏”总是明智的选择,特别是在医疗这个时间周期相对稳定的行业里的创始人,在竞争者跑出400米后再起步,或者在对手进入团体赛时孤军奋战,总是会在获取政策和融资红利方面,遭遇更多挑战。

医疗服务直道赛:2014-2016年布局,2016-2018年复制加速,2018年后的机会在于整合和系统升级

我们所说的发展节奏,在专科医疗连锁服务领域也可以感知。

2014年,美年大健康完成借壳上市,宣告以其为代表的体检及健康管理类连锁服务板块,率先进入领先者的游戏,并购扩张主导了接下来几年的增长逻辑。美年的发展历程,以及其带动的对于民营医疗品牌的重新审视和接受的市场宣教影响,为更多特色专科连锁模式涌现和快速发展,提供了示范和激励。

从体检这一典型消费级医疗服务场景起步,民营医疗服务发展的轴线,也开始在3-5年间逐步从强服务属性向医疗属性延展。

回顾来看,大部分目前较为活跃的专科医疗服务品牌是在2013-2014年前后启动的,医美、妇幼、齿科、康复、透析等赛道,陆续进入投资人视野,希望寻找下一个“爱尔”;医生创业者、跨界人士以各自擅长的资源和姿势切入,发展阶段普遍处于中早期,2-5家门店的“跑通MVP、进入复制加速”是2014-2016年间的被投标的典型形态,门店模型多为相对同质化的轻型诊所;2015年前后,医生集团成为热词,多点执业政策解冻,第一批走出体制的“自由人”及时地为专科医疗服务创业热潮助推,生产要素进一步充分流动;同期,医疗O2O、轻问诊等模式崭露头角,与线下连锁创业群体遥相呼应,分头寻找优化补充公立医疗服务体系的路径,但彼时尚各自为政,有待融合。

经过2-3年的百花齐放,各个细分赛道都有三五家企业占位,并取得1-2轮融资支持,但竞争态势仍相对松弛,医疗服务的属地特性和广大市场,使得早期进入者有空间平行发展而不至短兵相接。

经过2015-2016年的密集投资,2016-2018年间各个赛道选手进入扩张快车道,典型标的的门店规模进入5-15家区间,这既是面对逐步加剧的竞争所做的跑马圈地、品牌认知占领、头部位置抢夺的自然努力,也有来自于投资人的交卷压力;

市场对项目的考核指标,开始从模式、定位等方向性判断,转入更具象的营收、获客效率、爬坡期、盈亏平衡等验证性指标;

同时,正如上面提到的,民营力量对于医疗服务市场的渗透轴线,进一步向医疗属性渐强的方向延伸,中医、眼科、骨科、疼痛、肿瘤、儿童专项疾病等细分赛道,逐渐活跃起来;

轻问诊的纯互联网医疗模式大面积证伪,泡沫退去,反倒推动线上医疗以更理性的价值定位,与垂直领域的线下医疗加速结合,成为辅助连锁门店服务延伸和粘性管理的工具;

同样,医生集团也慢慢不再作为单一的创业和融资概念,而是与连锁专科品牌交织融合,或者自建门店形成连锁,或者成为一个垂直医疗服务体系中的团队和合作要素。

之所以把2016-2018年的加速期仍然视作“直道赛”,是因为尽管扩张提速,但大多数连锁品牌在此阶段的能力和结构发展,还是相对线性的,主要体现在门店的标准化复制、自有管理团队和支持体系建设。

这些能力的强弱差距,在10多家门店规模上下、自营自建为主、尤其是未进入跨区域扩张的阶段内,仍有较大的隐蔽性,或者说自带一部分增长惯性。如果把5-15家门店的扩张历程比喻成一场小考,这场小考只能淘汰掉60分以下考生,或者暴露出部分偏科风险,却不能充分发掘90分以上的考生。

严峻的“弯道赛”,在第一阶段扩张后,才真正开始。这也是为什么2018年以后,不少前几年看起来顺风顺水、业务与融资动作都似乎可圈可点的专科医疗连锁品牌,突然陷入增长或管理瓶颈的原因——存量模式和管理水平,无法支持新一轮“系统升级”。

把10多家门店规模作为“直道赛”到“弯道赛”转换的节点判断,只是一个宽泛的、不太精确的直观指标,这个数据一定会因赛道和选手而异。

更准确的切换信号可能包括以下几点:

(1)业务目标战略性地从亏损转向平衡或盈利;

(2)开始进入有实质性政策、文化、消费习惯差异的跨区域扩张;

(3)门店类型属性上移或下沉,开始构建多层服务体系,例如向上构建二级以上中心医院,或向下铺设卫星门店,或向外进行合作赋能尝试;

(4)并购整合的门店体量达到较大比例。

这些升级节点,对于不同细分赛道的企业来说,又往往意味着不同程度的挑战和重要性:

例如,对于植根于社区、高度依赖当地医保政策支持的基层社康医疗服务品牌,第(2)个节点最考验其离开本地土壤后的适配性和生存能力;

对于面向一线城市中产自费阶层、强调个性化服务属性、但主要处理低客单价常见病的儿科、全科品牌而言,第(2)个节点的冲击力相对较小,而第(1)个节点的关卡却不好过,需要获客成本、客户粘性与生命周期价值、软硬件协同调配、支付网络拓展的全方位运营优化,以及极强的现金流管理意识和能力;

而第(3)个节点的结构性调整,则对那些有较强医疗属性的专科连锁品牌至关重要,唯有做好体系分层和转诊,才能实现有效的客源导流、分流,发挥自身医疗服务价值的最大化;

第(4)点挑战则更具普适性,也是医疗服务领域企业发展的必经之路,最终考验的是核心创始人的企业家心力——资源和运营整合能力、顶层架构与激励体系设计能力、行业视野与格局。

上述“弯道赛”的各项挑战,无一不是从量变到质变,无一不要求创业企业团队与能力的全面升级迭代。成,则可弯道加速,跃迁到新的发展层级,有望成为细分行业未来的整合者;不成,则可能陷入增长瓶颈,轻者徘徊不前、偏安一隅、成为被整合者,重则遭遇现金流断裂或团队撕扯,岌岌可危。

将上述分析与前文关于资金偏好转移的描述对应起来,或许更容易理解为什么在今年这个时点,医疗服务领域投资交易变少、体量变大、向中后期迁移——各个蓝海赛道初期布局的集中时段已经过去,进入中场能力升级考验,资本希望寻找未来真正的整合者。

当然,这依然是一个宽泛的描述。医疗服务领域涵盖甚广,近一两年依然不断有极具差异化特色的细分专科新玩家涌现,机会仍然很多,外部环境带来的估值回归,反而创造了新的低点入场时机。投资人也许放慢了动作,但目光从未从医疗服务这个战场移开。

这种投资视角同样适用于创始人。对预判充分、粮草充足的企业家来说,“寒冬”可能加速竞争对手的颓势、可能牵引出市面上更多的人才流动、可能压低目标并购资产的价格。善加利用,这就是拉开竞争差距、优化内部结构、高性价比整合扩张的最佳时机,而所谓“寒冬”,也可以变成一场愉快的“等风来”。

重新审视医疗服务领域投资,投资人看些什么

需要承认,国内投资机构规模化进入医疗服务领域投资的时间并不长久,创投双方之间,都有一个互相教育、学习、磨合的过程。前几年活跃密集的医疗服务投资氛围,自去年开始显著冷却,对行业自省进而走向更加成熟来说,不是件坏事。

经过一个小周期,行业对医疗服务领域中早期项目的特点,至少形成了几点共识:

(1)医疗服务品牌的树立基于信任和安全,发展节奏有自身规律;

(2)客户需求属性特殊,资金投入无法直接粗暴变现为营收规模,在资金募集和使用上,必须有理性规划;

(3)并购整合是必经之路,也可能是大多数项目的退出选择。

这个环境下再看医疗服务创业项目,除了常规的基本面判断之外,我想投资人会更加关注以下几个维度:

(1)独特性:既然医疗服务品牌培训难以速成,当前各个细分赛道也都不再空白,那能够形成差异化价值或超车能力的核心优势到底是什么;

(2)运营力:数据说话,投资人对于真实运营效率、现金流健康程度、自我造血能力的要求,将更加苛刻;

(3)退出路径:创始人基于自身业务的赛道宽度、可延展性、扩张计划、资本市场条件,对于独立发展的可行性,或接受并购整合的可能性、包括谁会是潜在的整合方,都应该有更务实、开放的判断和规划。

正如上文提到,面对当前的医疗服务市场,投资人也许放缓了节奏,但从未真正离场。

中国巨大而未被满足的多层次医疗服务需求,就是最强背书。

以分享投资医疗基金为例,自2013年以来设立的三期医疗基金投资组合中,医疗服务板块始终稳健占据约30%的比重,这一领域的潜在整合者和新物种,将继续成为我们重点关注的对象。

经历过严冬的强者,才有资格领略春夏之美。与奋斗在医疗服务创投领域的同行者们共勉。

作者简介

.png)

谢开

分享投资 医疗基金合伙人

北京大学光华管理学院学士,中欧国际工商学院MBA;

国际四大会计师事务所和知名美元私募基金工作经历,项目涉及高新技术、制药零售等行业;

8年风险投资经验,在医疗服务的多个细分领域有丰富项目经验;

专注领域:医疗健康服务、医药流通、医疗信息化、商业健康险。