货币供应加速,利率大幅降低,老百姓理财逻辑的改变与大资管时代的到来

人类社会财富总量在不断增长,当前作为财富标志物的法定货币总量也在不断增长,尤其是在1971年布雷顿森林体系崩溃以后。

社会财富的增长速度与法定货币的增长速度并不一致。哪个增长速度更快?

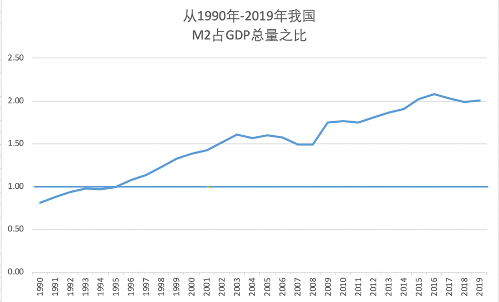

图一

图一所示,以我国为例,从1996年开始,我国的M2(广义货币供应量,是指流通中的现金加上企业存款、居民存款以及其他存款,包括一切可能成为现实购买力的货币形式,反映着经济中的现实购买力和潜在购买力)总量就开始超过GDP总量。目前我国的M2总量已达到GDP总量的2倍以上。

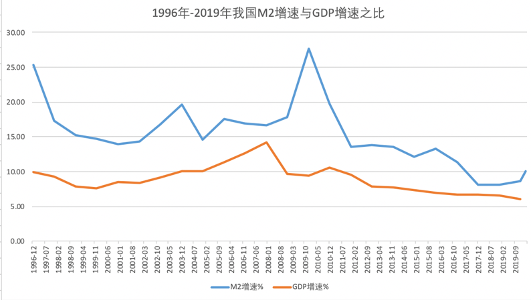

图二

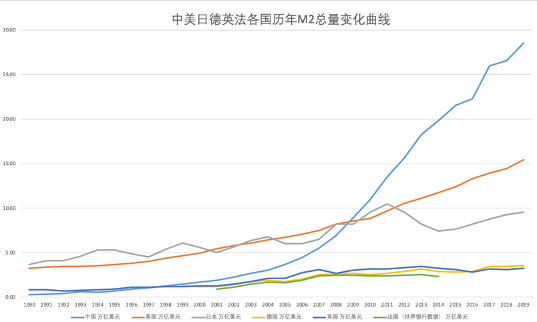

图三

由图二所示,从增速上看,我国M2的增速一直高于GDP的增速,2020年二者更是呈现出加速背离的姿态。由图三所示,世界各国M2的总量都是呈现快速上升趋势,我国M2的总量,从1990年到2019年,增加了近100倍。

2020年新冠疫情开始肆虐全球,各国政府纷纷发钱降息,释放流动性,力度空前。今年3月份以来,中国释放出中长期资金约1.45万亿元人民币,美国释放出约2.3万亿美元,英国约2000亿英镑以上,欧元区在7500亿欧元以上,日本在6万亿日元以上。各国政府还会陆续有各种释放货币的政策出台,与此同时,各国政府也在忙着降息。全世界进入到了一个货币高速释放,利息不断降低的时代。

| 一个政策就可以让货币大幅增加,但社会财富的增长可没这么容易,二者背离的速度越来越快,在这种情况下,单位货币所对应的财富必然减少。在货币洪流滚滚而来之际,为了不让你的财富被货币洪流吞没,你该怎么办呢? |

首先让我们看一下,如果你的财富主要是以货币的形式存在,会是什么情形。

厦门陈女士的父亲在1973年存入银行1200元定期存款,2017年取出时为2684.04元。1973年的1200元所对应的财富,或者简单化为购买力,是2017年2684.04元的购买力的多少倍?

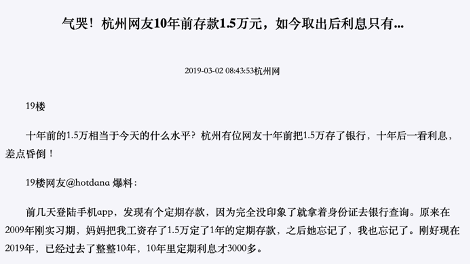

还有上面这个例子,2009存入银行1.5万元,10年后取出本息合计1.8万多元。10年时间,货币从1.5万增加至1.8万,但10年前1.5万所对应的财富又是10年后1.8万所对应的财富的多少倍?当前全球的利率又在不断下降,有些国家都已经是零利率甚至是负利率了,这种购买力的反差会更加明显。所以说,你的财富绝不能主要以货币形态存在了,否则你辛辛苦苦积攒下来的财富,就会像盛夏里曝晒在阳光下的冰块,很快会消融不见。

财富不能以大量现金的形式存有,这是当前形势下,老百姓理财逻辑的最基础最明显的改变。不能持有现金,那该怎么办?如何调整你的理财逻辑,才能让你的财富不被滚滚而来的货币洪水淹没呢?

首先,每个家庭除存有一些维持生活所必须的货币外,要尽量把其余货币换成资产。这条原则非常重要,值得再说一遍,要把维持生活所必须之外的货币换成资产。在一个货币越来越多,资产价格越来越高的时代,你不拥有资产,你就会被时代抛弃。

换成什么样的资产?

当然是换成是好的资产。

什么样的资产才是好的资产呢?

主动型好资产

好的资产可以大致分为两类,一类是可以持续创造利润和现金流,持续带来货币收入的资产;或者是资产本身持续增长,能不断提升自身价值的资产。这类资产我称之为主动型的好资产。构成主动型好资产最主要的形态就是那些优秀公司的股权。这些公司可以是上市公司,也可以是还未上市的成长型公司和创业公司,只要符合能持续创造利润和现金流,或者自身价值不断成长的公司股权,都属于主动型的好资产。这些资产的成长享有双重驱动,无论货币释放量是大是小,都可以破浪前行,让你的财富保值增值。货币增速快,则货币增速带来的“水涨船高”效应,使这些资产所对应的货币量自然增加,利率降低,也自然会提升股票的市盈率(从长期来看,股票的市盈率与市场长期利率的倒数正相关)。货币增速慢下来,甚至是通货紧缩也不怕,因为企业自身的成长和发展,使资产价值随着企业的发展自然得到了提升。

如何将货币换成这些主动型好资产呢?可以在股市上购买好公司的股票,一家公司发行的股票,就代表着该公司的股权,用货币购买股票,就是把货币换成了资产,但问题的关键是要换成好的资产,也就是要选对股票,这可不容易,这个问题说起来简单,操作起来太难,如果选股选错了,还不如拿着货币安全。自己如果没有把握选股,那就购买偏股型二级市场的基金,让专业的基金帮你投资,这是一个不错的选择。

非上市公司的股权,不像二级市场上的股票或是偏股型二级市场基金那么容易和方便进行投资,要复杂一些,流动性也没那么好,周期长,风险也相对大,但如果能投资到好的公司,回报非常可观。目前流行的“无股不富”这句话中的“股”,指的就是这种非上市公司的股权。进行非上市公司的股权投资,一种方法是做私募股权基金的投资人(LP),把钱交给专业的风险投资机构进行投资,但这种私募股权投资基金的门槛比较高,这是一个障碍。另一种方式是自己身边的亲朋好友如果有创业的,他们又正好需要钱,如果你看好他,也可以少投一些。但能遇到这种情况毕竟概率不大,所以也可以在一些专门的创业企业的平台上去寻找好的投资标的进行投资。这需要平台靠谱,也需要自己有比较好的判断力。

被动型好资产

第二类好的资产,我称之为被动型好资产。这类资产的特点,是会随着货币总量的增加而自动提升价值,用“水涨船高”这句话来表达就非常生动形象。这类资产必须同时满足三个条件,首先必须是稀缺的,第二是其价值必须是有社会共识的,第三其价值随时间而增加或至少不会随时间而贬损。这类资产包含的范围比较广,我举几个例子,供大家举一反三来参考。先说房产。房住不炒是大势所趋,而且房子盖的也比较多了,这次疫情让线上办公大为普及,写字楼需求又会减少很多,所以总体来说在房产上投资的好时光已经过去了。但疫情让人们对改善型住房的需求上升,好的城市,好的地段,好的小区,好的房子,仍然是被动型的好资产,会随着货币发行的增速而水涨船高。当然,这类房产本身就是稀缺资源,总价不菲门槛太高,又限购限贷,想要把货币变成这类房产也不容易。我们再说一说黄金。黄金本身不能创造什么价值,但几千年来一直承担着货币的角色,虽然在上个世纪70年代以后,其货币地位被法币给取代了,但黄金仍然是稀缺的,其价值仍然是具有社会共识的。当货币的洪水来临之际,黄金也会“水涨船高”,起到保护你的财富不被货币洪水淹没的作用。还有一些有价值有共识的艺术品、古董,一些名酒(需要保存好)等另类实物资产以及极个别的数字资产,也可以起到“水涨船高”的作用,帮助我们抵抗货币洪流的冲击。但这些被动型的好资产,在买进、持有、管理、变现等方面,都比较复杂,不容易操作,有些被动资产价值波动也比较大,在普及性方便性上逊于主动型好资产,因此在资产组合中,处于一种辅助补充的地位。

世界进入到了一个货币汹涌而出的时代,进入了一个低利率甚至负利率时代,老百姓的理财逻辑必须也必然随之改变。如果老百姓的财富还主要以货币形态存在的话,会被快速地大比例地稀释,严重一点说,相当于坐以待毙。一定要把手中多余的货币变换成好的资产,才能适者生存。主动型的好资产,会成为这个时代继续前进的发动机,将货币换成主动型好资产,是现阶段我们老百姓保护自己财富的最好方式。但这种转换充满着风险,充满着挑战。一旦选错投资标的,后果将是灾难性的。怎么解决这个矛盾?专业的事交给专业的人去做,老百姓把货币换成好的资产这件事,还是要由专业的投资机构来完成,这个大趋势,就是大资管时代到来的最主要的动力。

过去一提到的资产管理,总是有一种高大上的感觉,似乎是少数有钱人的特权。但如今老百姓理财逻辑的改变,让资产管理由“旧时王谢堂前燕,飞入寻常百姓家”,催生了大资管时代的到来。大资管时代,呼唤更多更好,更个性化更柔性化的资产管理机构,帮助老百姓将手中的货币,更容易更方便地变成好的上市公司的股票,或是好的未上市公司股权,尤其是那种能够帮助广大投资人与创业企业进行链接的专业机构,会迎来一个难得的发展机遇。大资管时代,也呼唤各种监管政策进行适度的调整,让普通老百姓也能更方便更容易地参与到股权投资中来,把股权投资由只能少数有钱人才能参与的投资行为,变为一种普惠性的更多人可以参与的投资行为。

大资管理时代的到来,不仅可以保护老百姓的财富抵抗货币洪水的冲击,还可以更好的让货币流入实体经济,支持中国的产业升级和发展。大资管时代的到来,需要全社会的参与,需要资管行业同仁们的努力,更需要国家政策的调整和支持。我们相信,这个时代一定会到来。

(本文有关世界各国M2、GDP等数据主要来自万得)

【本文作者:分享投资创始合伙人,白文涛先生】

【本文为分享投资原创,若需转载请联系授权】